|

Порог для обращенного во времени Медленного %К оптимизировался для каждого вида приказов с помощью прогонки параметра Р1 от 50 до 90 с шагом 1. Для моделей прогнозирования разворотных точек пороговые значения прогонялись от 20 до 80 с шагом 2. В обоих случаях оптимизация проводилась только в пределах выборки, и лучшие параметры затем использовались и в пределах, и вне пределов выборки во время тестирования, как и в других главах этой книги.

Результаты торговли для модели, основанной на обращенном Медленном %К

Две выбранные нейронные сети с максимальной вероятностью устойчивой работы вне пределов выборки (согласно их скорректированным корреляциям) были исследованы в отношении их торговой эффективности. Первая сеть была 3-слойной (18-6-1 нейронов), вторая 4-слойной (18-14-4-1 нейронов).

Результаты для сети 18-6-1. В пределах выборки, как и ожидалось, результаты были великолепными. Средняя сделка приносила более $6000 прибыли при всех видах входов, годовая прибыль составляла от 192,9% (вход по цене открытия, тест 1) до 134,6% (вход по стоп-приказу, тест 3). Такие результаты были получены на основе подгонки под данные сложной модели из 114 свободных параметров. Стоит ли за этим что-то, кроме излишней подгонки? Видимо, да. При использовании входа по стоп-приказу вне пределов выборки удалось получить некоторую прибыль — средняя сделка принесла $362. Хотя вне пределов выборки другие виды входов были убыточными, эти убытки были меньше, чем наблюдавшиеся при тестировании других систем в предыдущих главах: при входе по цене открытия убытки составляли только $233 в сделке, а при входе по лимитному приказу (тест 2) — $331. Как это случалось и с другими моделями, вход по стоп-приказу работал лучше, чем вход по лимитному приказу. Вне пределов выборки система была прибыльна со всеми видами входов при торговле только длинными позициями. Короткие позиции были убыточны со всеми видами входов.

Эффективность системы в пределах выборки была потрясающей для всех видов входов и на всех рынках с несколькими исключениями. Наихудшей была эффективность на рынке евродоллара, видимо, ввиду свойственных этому рынку высоких транзакционных расходов. Слабо работала система на рынках серебра, соевого масла, казначейских облигаций и векселей, канадского доллара, британского фунта, золота и какао. Видимо, особенности этих рынков затрудняют нейросети, поскольку остальные рынки были высокоприбыльными. Многие из этих рынков также работали плохо с другими моделями.

Вне пределов выборки торговля была успешной для всех видов приказов на рынках казначейских облигаций (неприбыльных в пределах выборки), немецкой марки, швейцарского франка, иены, неэтилированного бензина, золота (также неприбыльного в пределах выборки), палладия и кофе. Многие другие рынки также были прибыльны с двумя или тремя видами входов. При использовании входа по стоп-приказу (наилучшего в целом) значительную прибыль приносили даже рынки S&P 500 и NYFE, а также живого скота, соевых бобов, соевой муки и овса.

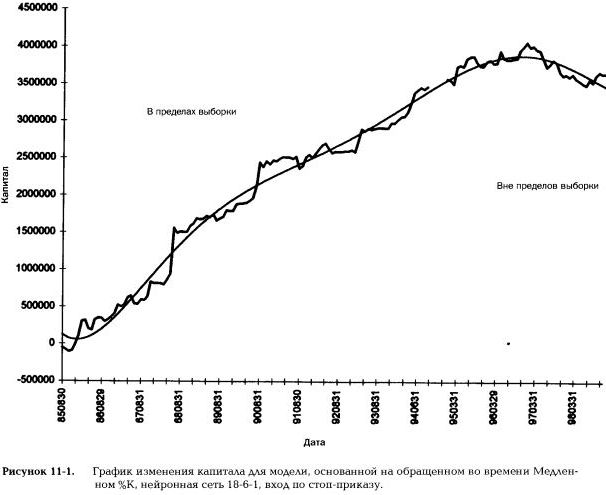

На рис. 11-1 изображен график изменения капитала для модели на основе прогнозирования обращенного во времени Медленного %К с входом по стоп-приказу. Как видно, капитал увеличивается в пределах выборки и в течение половины периода вне выборки, после чего начинается медленное снижение.

Результаты для сети 18-14-4-1. Эта сеть в пределах выборки работала значительно лучше, чем вне ее пределов. В пределах выборки прибыль варьировалась от 328,9% в год (при входе по стоп-приказу, тест 6) до 534,7% (вход по цене открытия, тест 4). Во всех случаях средняя Прибыль в сделке превышала $6000. Как обычно, длинные позиции были прибыльнее коротких. Вне пределов выборки все виды входов были убыточны, но, как и в предыдущем наборе тестов, эти убытки были меньше, чем характерные для торговых систем, описанных в других главах, т. е. ближе к $1000, чем к $2000. Эта сеть также проводила гораздо больше сделок, чем предыдущая, причем лучше всего работал вход по лимитному приказу (тест 5). Убытки длинных позиций были меньше, чем коротких, за исключением входа по стоп-приказу, где убыток коротких позиций был сравнительно небольшим. Повышенная эффективность в пределах выборки и резкое падение эффективности за ее пределами — четкий признак избыточной подгонки под данные, которой достигла большая сеть с 320 параметрами, подстроившись под особенности учебного набора данных, но потеряв эффективность вне выборки.

В пределах выборки практически все рынки были прибыльны со всеми видами входов за тремя исключениями: серебро, канадский доллар и какао. Эти рынки в целом трудно поддаются любой системе. Вне пределов выборки система была прибыльна со всеми видами входов на ряде рынков: немецкой марки, канадского доллара, сырой нефти, мазута, палладия, откормленного скота, живого скота и леса. По крайней мере с одним из видов входов работали прибыльно еще несколько рынков.

График изменения капитала показывал постоянный рост вплоть до конца периода выборки, откуда начиналось плавное снижение, что характерно для поведения переоптимизированной системы. Для выборки из 88092 фактов такая нейронная сеть, возможно, была слишком большой.

Результаты торговли для модели, основанной на нижней точке разворота

Две выбранные нейронные сети с максимальной вероятностью устойчивой работы вне пределов выборки (согласно их скорректированным корреляциям) были исследованы в отношении их торговой эффективности. Ниже рассмотрена эффективность большей (18-20-6-1) и меньшей из них (18-10-1).

Результаты для сети 18-10-1. В пределах выборки эта сеть работала чрезвычайно прибыльно, что при такой степени подгонки неудивительно. Вне пределов выборки и эта система относилась к числу сильно убыточных. Для всех трех видов входов (по цене открытия, по лимитному приказу и по стоп-приказу — тесты 7, 8 и 9 соответственно) средний убыток в сделке составил около $2000, что типично для многих рассмотренных ранее убыточных моделей. Убытки были тем более примечательны, что модель вела торговлю только длинными позициями, обычно более выгодными, чем короткие.

В пределах выборки только четыре рынка не были высокоприбыльными: британский фунт, серебро, живой скот и кукуруза. Рынок серебра, как известно, вызывал проблемы у всех испытанных моделей. Вне пределов выборки сеть приносила прибыль при всех видах входов на рынках S&P 500, иены, сырой нефти, неэтилированного бензина, палладия, соевых бобов и соевого масла. По крайней мере с одним из видов входов работали прибыльно еще несколько рынков. График изменения капитала показывал постоянный рост вплоть до конца периода выборки, откуда начиналось постоянное снижение.

Результаты для сети 18-20-6-1. Эти данные получены в тестах 10, 11 и 12 (вход по цене открытия, по лимитному приказу и стоп-приказу соответственно). Эффективность этой сети в пределах выборки взлетела до невероятного уровня. При входе по цене открытия годовая прибыль составила 768%, причем 83% из 699 сделок были прибыльны. Средняя прибыль в сделке составила $18588. Как ни странно, при большем размере этой сети и, следовательно, большей возможности подгонки под данные ее эффективность вне пределов выборки по показателю средней прибыли в сделке превосходила меньшую по размерам сеть, особенно в случае входа по стоп-приказу, где убыток составил всего $518.

Все рынки в пределах выборки без исключения были прибыльными с использованием любых входов. Вне пределов выборки со всеми видами входов прибыльными были рынки S&P 500, британского фунта, платины, палладия, соевой муки, пшеницы, канзасской пшеницы, миннесотской пшеницы и леса.

Результаты торговли для модели, основанной на верхней точке разворота

Две выбранные нейронные сети с максимальной вероятностью устойчивой работы вне пределов выборки (согласно их скорректированным корреляциям) были исследованы в отношении их торговой эффективности. Ниже рассмотрена эффективность большей (18-20-6-1) и меньшей из них (18-10-1).

Результаты для сети 18-10-1. Как обычно, в пределах выборки эта сеть была чрезвычайно прибыльной. Вне пределов выборки прибыль была получена с использованием двух видов входных приказов — по цене открытия (тест 13) и по лимитному приказу (тест 14). При использовании входа по стоп-приказу (тест 15) были получены умеренные убытки. Это неожиданно, учитывая то, что короткие позиции обычно бывали менее прибыльными, чем длинные.

Разбор отдельных рынков показывает, что в пределах выборки только рынки канадского доллара, откормленного скота, соевого масла, пшеницы и какао не были прибыльны со всеми тремя видами входов. Вне пределов выборки при использовании всех трех входов значительные прибыли были получены на рынках немецкой марки, иены, сырой нефти, мазута, откормленного скота, живого скота и кукурузы. Прибыльность рынков иены, сырой нефти и до некоторой степени кукурузы соответствовала хорошей работе на этих рынках модели нижней точки разворота. Вне пределов выборки эти рынки работали прибыльно с обеими моделями точек разворота (нижней и верхней).

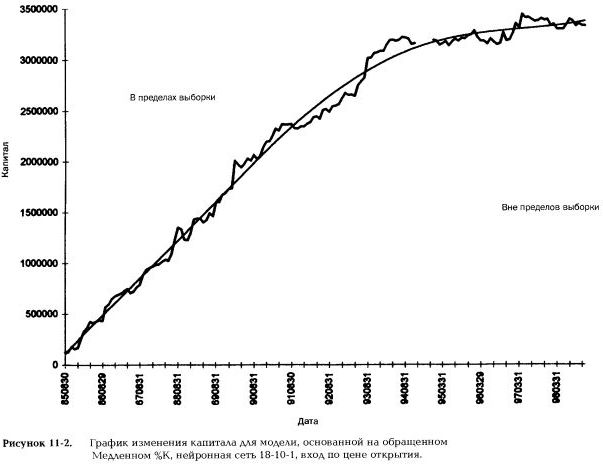

График изменения капитала (рис. 11-2 для входа по цене открытия) показывает резкий рост капитала до августа 1993 г., а затем более медленный подъем в течение всего остального периода выборки и двух третей периода вне выборки. После этого начинается плавное снижение.

Результаты для сети 18-20-6-1. Как и ожидалось, эта сеть, наибольшая из двух выбранных, показала самую высокую эффективность в пределах выборки. Вне пределов выборки эта сеть работала со всеми видами входов отвратительно (тесты 16, 17 и 18 — вход по цене открытия, по лимитному приказу и стоп-приказу соответственно). Наименее убыточные результаты были получены при использовании входа по стоп-приказу.

В пределах выборки только рынки серебра, пшеницы, сахара и апельсинового сока не приносили прибыли со всеми тремя видами входов. Вне пределов выборки только рынок какао был прибылен со всеми тремя входами. Как ни странно, все рынки металлов показывали высокие прибыли при входе по цене открытия и по лимитному приказу вне пределов выборки, равно как и рынки откормленного скота, какао и хлопка.

Анализ капитала портфеля показывает невероятно гладкую и устойчивую прибыль в пределах выборки и убытки вне пределов выборки для всех видов входов.

Обзор результатов

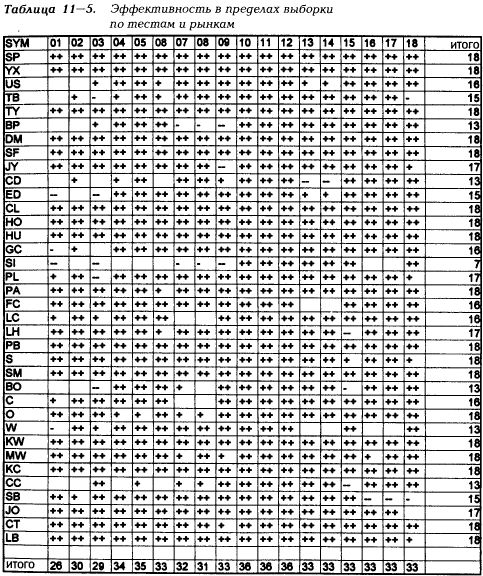

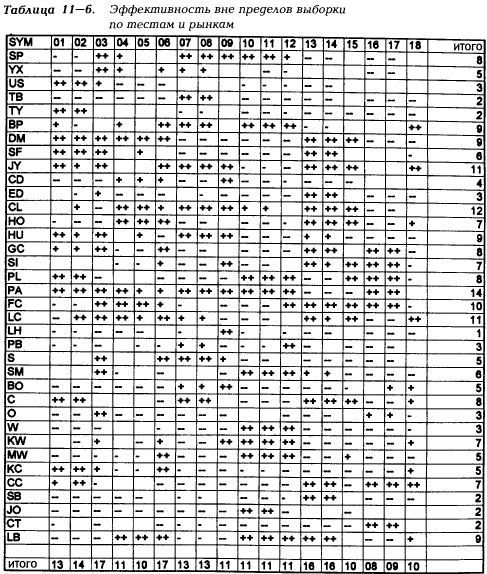

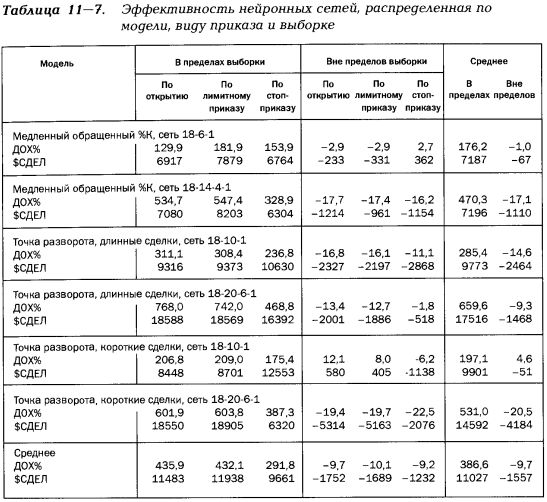

В табл. 11-5 и 11-6 приведены результаты работы всех моделей, основанных на нейронных сетях на различных рынках. В первом столбце указано обозначение рынка, средний и правый столбцы содержат количество выгодных тестов для данного рынка. Цифры в первой строке указывают на номер теста. Последняя строка показывает, на скольких рынках данная модель была выгодной. Степень прибыльности и убыточности рынков для каждой модели указана следующим образом: один минус (-) означает убыток в $2000 — 4000, два минуса (--) — убыток более $4000; один плюс (+) означает прибыль от $1000 до $2000, два плюса (++) — прибыль более $2000; пустая ячейка означает прибыль до $1000 или убыток не более $1999 со сделки. (Названия рынков и их символы соответствуют обозначениям табл. II-1; часть II, введение.) В пределах выборки все виды входов со всеми моделями давали огромные прибыли (табл. 11-7). При усреднении по всем моделям лучше всего работали входы по цене открытия и по лимитному приказу, а хуже всего вход по стоп-приказу, но разница была очень небольшой. В пределах выборки наибольшая средняя прибыль в сделке отмечена для больших сетей на принципе максимальной и минимальной точек разворота. Вне пределов выборки лучше всего работал вход по стоп-приказу. В общем, лучше всего при усреднении по входам работали модель на обращенном во времени Медленном %К и модель на верхней точке разворота.

Далее

Вернуться к оглавлению

|