|

Решения для входов в длинную позицию

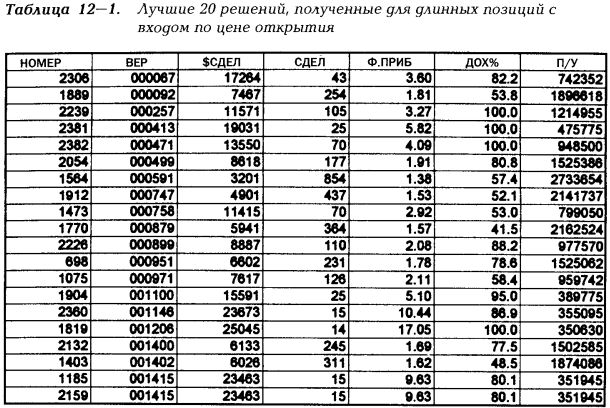

Табл. 12-1 представляет торговые результаты 20 лучших решений для входов в длинные позиции по цене открытия (GFile 1). Каждая строка представляет различную торговую модель. Параметры не указываются, но представлены номера поколений (НОМЕР), вероятность или статистическая значимость (ВЕР, десятичный знак опущен, но подразумевается), средняя прибыль в долларах за сделку ($СДЕЛ), общее количество сделок (СДЕЛ), фактор прибыли (Ф. ПРИБ), доходность в процентах годовых (ДОХ%) и чистая прибыль или убыток (П/У).

Эффективность большинства из этих моделей, по меньшей мере, впечатляет. Лучшие модели имеют статистическую значимость выше 0,00007, что означает, что эти решения имеют очень высокую вероятность прибыльной торговли в будущем. Многие решения заработали более 50% годовых. В некоторых случаях прибыли достигли значительно более высоких уровней. Хотя лимитный приказ дал много наилучших решений, остальные приказы также показали много хороших, если не великолепных результатов. Как и в предыдущих исследованиях, ГА превосходно обнаруживает многие пригодные для торговли модели.

Решения для входов в короткие позиции

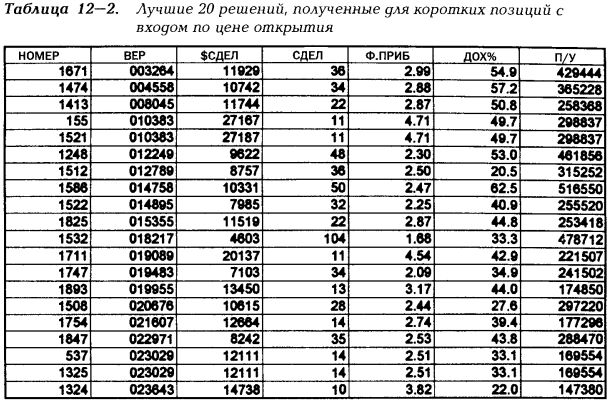

Табл. 12-2 представляет маленькую часть файла GFfile 4, в котором представлены найденные модели входов в короткие позиции по цене открытия. Как и в тесте 1, представлены 20 наилучших решений (отобранных по статистической значимости или соотношению риск/прибыль). И в этом случае налицо много хороших решений. Однако они уже не столь впечатляют, как решения для длинных позиций. Модели, приведенные в табл. 12-2, обладают меньшей статистической значимостью и доходностью. Другое отличие состоит в том, что в большинстве случаев количество сделок было очень маленьким; оценки моделей основываются на редких событиях. Несмотря на все это, эволюционный процесс нашел много прибыльных наборов правил для входов в короткие позиции.

Результаты тестирования для стандартного портфеля

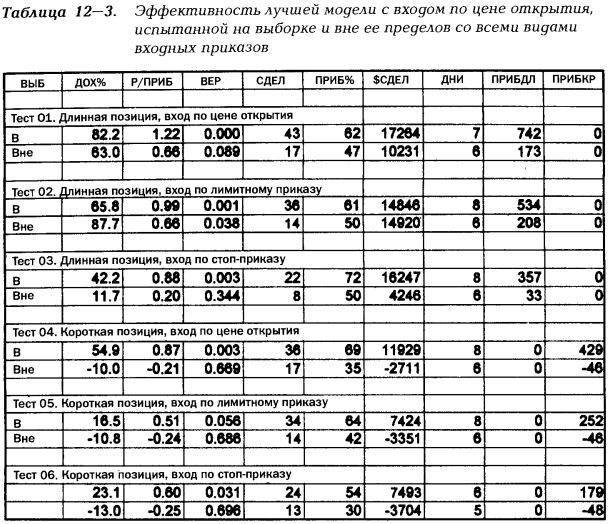

Лучшее решение, показанное в табл. 12-1 (длинные позиции), и лучшее решение из табл. 12-2 (короткие позиции) были протестированы со всеми тремя видами приказов. Тесты с 1 по 3 представляют лучшую модель для длинных позиций с входом по цене открытия, протестированную с входом по цене открытия, лимитному приказу и стоп-приказу соответственно. Тесты с 4 по 6 представляют лучшую модель для коротких позиций со всеми тремя видами приказов. Табл. 12-3 содержит результаты лучших моделей с входом по цене открытия. Результаты приведены для длинных и коротких позиций на данных в пределах выборки и вне ее со всеми видами входных приказов.

В таблице: ВЫБ — вид выборки данных (В — в пределах, ВНЕ — вне пределов выборки); ДОХ% — доходность в процентах годовых; Р/ПРИБ — соотношение риска/прибыли в годовом исчислении; ВЕР — ассоциированная вероятность статистической достоверности; СДЕЛ — число сделок на всех рынках в составе портфеля; ПРИБ% — процент прибыльных сделок; $СДЕЛ — средняя прибыль/убыток со сделки; ДНИ — средняя длительность сделки в днях; ПРИБДЛ — общая прибыль от длинных позиций в тысячах долларов; ПРИБКР — общая прибыль от коротких позиций

в тысячах долларов.

Тесты 1—3. Тестирование модели входа в длинные позиции с входами по цене открытия, по лимитному приказу и стоп-приказу. Как видно из табл. 12-3, модель, полученная с помощью эволюционного процесса, была прибыльна при всех трех типах приказов как в выборке (как и ожидалось, учитывая мощь ГА), так и вне ее. В выборке вообще не было прибыли меньше 42% (в годовом исчислении) для любого вида приказа. Все значения средней прибыли в сделке были больше чем $14000, и ни одна система не имела меньше 60% прибыльных сделок! Вне выборки результаты были довольно разнообразны. С входами по цене открытия или по лимитному приказу система по-прежнему показывала выдающиеся результаты: средняя прибыль в сделке была выше $10000, а доходность — выше 60% годовых. Со стоп-приказом модель работала не так хорошо: доходность не превысила 11%, а средняя сделка принесла всего $4246. Единственным внушающим беспокойство аспектом результатов является малое количество сделок. Например, в пределах выборки с входом на открытии было произведено только 43 сделки за 10-летний период для портфеля из 36 товаров. Вне выборки было только 17 сделок в течение 5-летнего периода; частота торговли была постоянна и составляла около 4 сделок в год.

По-видимому, правила обнаруживали необычные (но пригодные для торговли) рыночные события; подобную модель можно назвать моделью для «торговли в нетипичных случаях». Эта модель не так бесполезна, как может показаться на первый взгляд. Ассортимент систем, каждая их которых торгует при различных редких событиях, может давать превосходную прибыль. При работе с системой такого типа рекомендуется торговля как портфелем систем, так и портфелем финансовых инструментов. Однако небольшое количество сделок может поставить под сомнение статистическую значимость полученных результатов. Данная задача, вероятно, может быть решена при использовании более сложного способа обработки больших комбинаций правил.

Тесты 4—6. Тестирование модели входа в короткие позиции с входом по цене открытия, по лимитному приказу и стоп-приказу. Во всех случаях эффективность лучшей модели для коротких позиций, протестированной на трех видах приказов, была хуже, чем результаты моделей для длинных позиций в пределах выборки. Вне выборки результаты знаменательно ухудшились, и были отмечены убытки. В отличие от модели для длинных позиций эта модель не прошла проверку на торговлю вне пределов выборки. Однако стоит отметить, что если бы мы торговали с помощью модели как для длинных, так и для коротких позиций одновременно, то на данных вне пределов выборки прибыль от длинных позиций значительно перевесила бы потери от коротких. Полная система была бы выгодна. То, что модели торговли для длинных позиций работают лучше, чем для коротких, было не один раз отмечено в предыдущих главах этой книги. Возможно, этот факт связан с присутствием в стандартном портфеле нескольких рынков, которые находились в бычьем тренде в течение долгого времени. Вероятно, причиной повышенной эффективности длинных позиций являются отличия в реакции товарных рынков на избыточное предложение и нехватку товара.

Результаты тестирования для каждого рынка

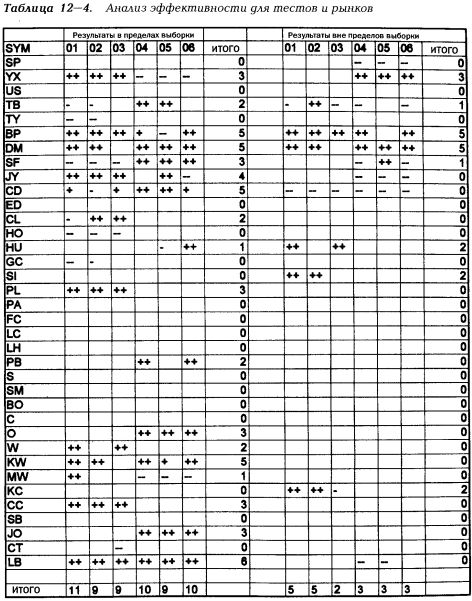

Табл. 12-4 содержит результаты по рынкам для лучших моделей как для длинных, так и для коротких позиций, протестированных на оптимизационных и проверочных выборках, с использованием трех видов приказов для входа в рынок. Пустые ячейки в этой таблице отражают отсутствие сделок. Первая колонка содержит обозначения изучаемых рынков. Центральная и правые колонки содержат количество прибыльных тестов для данного рынка. Числа в первой строке представляют идентификаторы тестов: 01, 02 и 03 означают тесты для длинных позиций с входом на открытии, по лимитному приказу и стоп-приказу соответственно; 04, 05 и 06 представляют соответствующие тесты для коротких позиций. Последняя строка содержит количество рынков, на которых данная модель была прибыльна. Данные в этой таблице представляют относительно детальную информацию о том, какие рынки прибыльны, а какие нет, для каждой конкретной модели: один минус (-) указывает на умеренный средний убыток в сделке — от $2000 до $4000; два минуса (--) представляют большую среднюю потерю в сделке — $4000 или больше; один плюс (+) означает умеренную среднюю прибыль в сделке — от $1000 до $2000; два плюса (++) указывают на большую среднюю прибыль в сделке — $2000 или больше; а пустая ячейка соответствует убытку до $1999 или прибыли в пределах $1000. (Названия рынков и их символы соответствуют обозначениям табл. II-1; часть II, введение.)

Тесты 1—3. Тестирование модели входа в длинные позиции с входом по цене открытия, по лимитному приказу и стоп-приказу. Табл. 12-4 указывает, что в пределах выборки модель была весьма прибыльна для NYFE (но не для S&P 500), для британского фунта, немецкой марки, японской йены, палладия, для большинства рынков пшеницы, канзасской пшеницы, какао, леса и сырой нефти (если не учитывать покупку по цене открытия). Вне выборки на NYFE не было сделок, британский фунт и немецкая марка продолжали оставаться весьма прибыльными для всех типов приказов. Многие рынки, прибыльные в пределах выборки, вне ее пределов не заключали сделок. Некоторые рынки, которые не участвовали в торговле в пределах выборки, были успешны вне выборки (особенно неэтилированный бензин, серебро и кофе). Это указывает на то, что модель продолжала работать хорошо, причем не только на другом периоде времени, но и на другом наборе рынков.

Тесты 4—6. Тестирование модели входа в короткие позиции с входами по цене открытия, по лимитному приказу и стоп-приказу. В пределах выборки казначейские векселя, немецкая марка, швейцарский франк, канадский доллар, свиная грудинка, овес, канзасская пшеница, апельсиновый сок и лес показали устойчивую прибыль. Британский фунт и немецкая марка также принесли прибыль вне выборки. Швейцарский франк был прибыльным вне выборки, но только с лимитным приказом. Другие рынки либо не были задействованы в торговле, либо были убыточны. Вне выборки NYFE показал прибыль при всех типах приказов (будучи убыточным в пределах выборки).

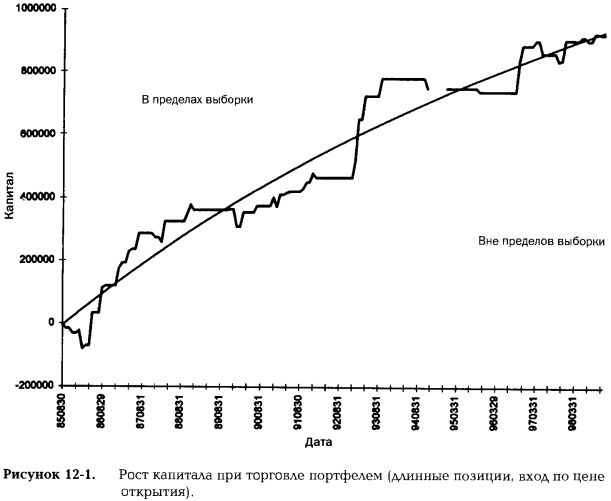

Рис. 12-1 изображает рост капитала при торговле портфелем для длинных позиций с входом по цене открытия. Как видно из графика, наблюдался устойчивый рост капитала. Ступенчатая форма графика связана с небольшим количеством сделок.

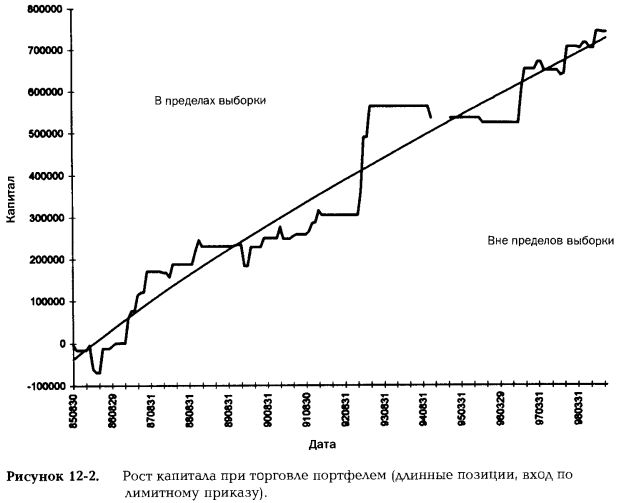

Время от времени весьма выгодная сделка являлась причиной внезапного ступенчатого роста капитала. Линия наименьших квадратов, вписанная в график изменения капитала, показывает последовательный рост в обеих выборках, с небольшим перевесом в ранние годы. Рост капитала при торговле портфелем для длинных позиций с входом по лимитному приказу, который помогает контролировать транзакционные издержки, представлен на рис. 12-2. И здесь наблюдается аналогичное ступенчатое изменение капитала. Однако на этом графике не видно замедления роста в последние годы — линия, вписанная методом наименьших квадратов, почти прямая. Эффективность вне выборки была почти идентична эффективности в пределах выборки.

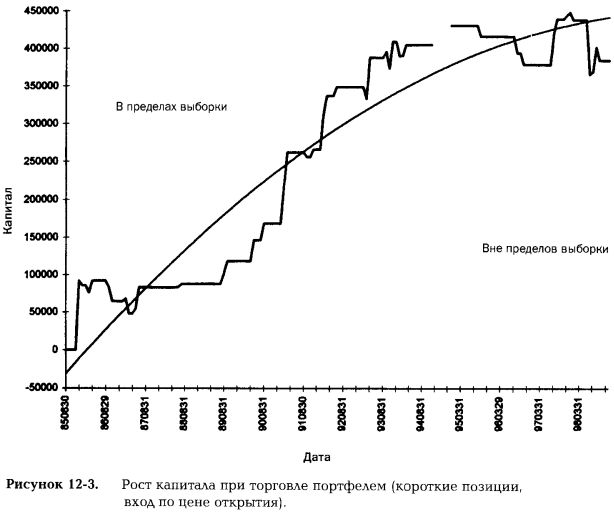

Рис. 12-3 показывает рост капитала при торговле портфелем с помощью наилучшей модели для коротких позиций с входом по цене открытия. Здесь также присутствует подобный ступенчатый эффект. Однако, за исключением сильного роста капитала в период с августа 1989 г. по июнь 1993 г., капитал системы практически не менялся.

Правила протестированных решений

Правила для открытия длинных позиций. Хромосома, представившая лучшее решение для входов в длинные позиции по цене открытия, содержит три гена. Каждый ген был составлен из четырех чисел и связан с определенным правилом.

Ген 1 состоял из чисел 4, 850, 65 и 653, что означает правило снижения открытого интереса (case 4), анализируемый период 34 и порог 0,042 соответственно. Последнее число (653) не было использовано, потому что данное правило содержит только два параметра. Таким образом, данное правило возвращает значение ИСТИНА,, если открытый интерес снизился по меньшей мере на 4,2% за последние 34 дня. Другими словами, разность открытого интереса 34 дня назад и открытого интереса 1 день назад, поделенная на открытый интерес 34 дня назад, должна быть больше чем 0,042.

Ген 2 состоит из чисел 1, 256, 530 и 709. Первое число (1) соответствует простому правилу ценового сравнения (case 1). Смысл других чисел гена состоит в том, что правило возвращает значение ИСТИНА,, когда цена закрытия 3 дня назад превышает цену закрытия 14 дней назад на величину среднего истинного диапазона, умноженного на 3,46.

Ген 3 состоит из чисел 5, 940, 47 и 610. Шаблон правила 5 (case 5) соответствует правилу повышения открытого интереса. Полная реализация этого правила показывает, что правило возвращает значение ИСТИНА, если открытый интерес рынка увеличился по крайней мере на 5,6% за последние 44 дня.

Если условия для всех трех правил, определяемые генами 1, 2 и 3, выполняются на данный день, то модель генерирует сигнал к покупке.

Интересно, что два правила используют открытый интерес — переменную, которую обычно не рассматривают во многих популярных торговых методах. Также примечательно, что два объединенных правила открытого интереса почти противоречат друг другу: текущий открытый интерес должен быть больше, чем открытый интерес 44 дня назад, но меньше, чем открытый интерес 34 дня назад. Модель напоминает систему следования за трендом, поскольку последний открытый интерес должен быть больше, чем открытый интерес за некоторую предыдущую дату. Однако остается время для маленького отката, т.е. увеличение открытого интереса должно произойти 3 дня назад, а не в текущий день. Это не тот набор правил, который легко обнаружить обычным способом без помощи генетического алгоритма.

Правила для входа в короткие позиции. Подобный анализ также можно провести для коротких позиций. Числа 5, 890, 391 и 532 (ген 1); 5, 705,

760 и 956 (ген 2) и 10, 163, 999 и 196 (ген 3) соответствуют хромосоме, которая представила лучшее решение для входа в короткую позицию по цене открытия. Два указанных гена соответствуют правилам, связанным с открытым интересом, и один — с осциллятором MACD. Первое правило открытого интереса утверждает, что открытый интерес 1 день назад должен быть по крайней мере на 38% больше, чем открытый интерес 38 дней назад. Второе правило открытого интереса утверждает, что открытый интерес 1 день назад должен быть по крайней мере на 75% больше, чем открытый интерес 25 дней назад. Третье правило утверждает, что наклон MACD (период короткого скользящего среднего = 2, а период длинного скользящего среднего = 50) должен быть направлен вниз, предполагая наличие нисходящего тренда. Если были выполнены условия для всех трех правил, указанных этими тремя генами, то подается сигнал на продажу. Повторюсь, эти правила было бы не так легко обнаружить, если разрабатывать торговую модель в более традиционной манере.

Далее

Вернуться к оглавлению

|